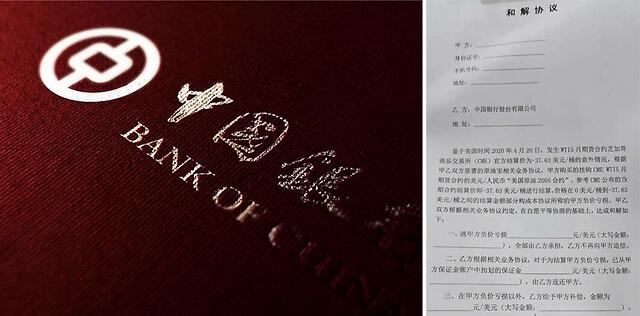

距离耸人听闻的负油价已经过去一段时间了,有关原油宝的讨论也已经渐渐趋于平息。中行提出了和解协议,1000万以下的投资者可以收回20%的本金,就算是在20%的平仓线被强平了。至于少数1000万以上的投资者虽然要承担所有的本金损失,但无须倒找银行钱了,所以负油价的部分算是由中行自己出血来承担了。

原油宝事件或许是接近尾声了,但就像我们这些年听到的、看到的许多爆雷的金融产品一样,从P2P网贷到长租公寓,从共享单车到瑞幸咖啡,我猜很多人某种意义上是把这些吸引眼球的爆炸事件当成了花边娱乐新闻来消费的。毕竟每一次爆雷虽然对中招儿的人而言都是天塌地陷,但是在茫茫人海当中,他们总是再小不过的水滴,绝大多数的情况您身边都未见得碰得到。

就像这次原油宝虽然闹得满城风雨,但其实只有6万多客户。其中2万人投资在1万元以下,2万人投资在1万到5万之间,剩下2万人投资在5万元以上。这3个2万人中间,肯定有想翻身的中年和想致富的中产,应该还有些对发生的事怎么也想不通的老年人和怎么也想不到的少年人。但这些面目对我们大多数人而言其实是很模糊的,如果不是摊到自己和家人身上,多数人看个热闹过两天也就过去了,毕竟还有那么多美好的生活和要报复性消费的美食,谁会愿意和这些看起来和自己没什么太大关系的糟心事儿多花心思较真儿呢。

现代金融的复杂与艰深,让太多人通常只能从娱乐八卦的角度来品味金融,但这些爆雷远不应止于花边新闻,魔术师玩失手的时候,其实才正是普通人能得以窥见幕后复杂金融背景的天赐良机。

原油宝的爆雷其实只是冰山一角,我想和大家试着聊一聊这背后石油市场的大冰山,甚至是整个金融市场的大冰川,那些娱乐八卦背后,往往才是真正的波谲云诡和触目惊心。没有哪一次雪崩是在盛夏的时候才开始的,每一次的危机和爆雷,后面都隐藏着一连串的底层逻辑。我们研究金融风险、复盘爆雷,就是为了能更加深刻地理解金融市场和经济活动的这些隐藏的底层逻辑。这些底层逻辑就像是藏在地底的秘密,常常在地震和火山爆发后,才在我们面前若隐若现。当然既然是冰山与冰川,今天就不可能面面俱到。咱们先试着带大家把目光投向远方看到冰山,等看到冰山了我们再慢慢地横看成岭侧成峰。在这些真实发生过的案例中抽丝剥茧和拼图连线,有我们活生生的历史和我们晨光中的未来。

比如最近的国际石油市场,表面上看貌似是恢复了正常,实则是暗流翻涌。美国的WTI油价从4月20日负37美元一桶,一路飙涨到最近的25美元左右一桶,可谓是完美的杀完多头再反杀空头。一定有人像我们之前谈到的金融大佬Bill Ackman一样,先是在电视上留着泪讲动人故事的同时大举做空美股,再反手做多,赚的是一个盆满钵满。

金融大鳄索罗斯曾说过,世界经济史是一部基于假象和谎言的连续剧。我们都是看电视的观众,现在的频道是石油。头一段时间铺天盖地的看衰油价的声音,一夕间像是被关小了声音,那些海上漂泊的油轮,和现在全世界人民都认识了的库欣快装满的储油罐,好像不再那么重要了。市场上一个急转弯,传来的是航空公司航班开始满员,和美国人民开始打开钱包加油的新闻。

我看了很多讲石油的和讲沙特的文章,可是到现在我还是不能完全明白,沙特小王子为什么会在今年3月6号突然决定和俄罗斯闹翻。本来是OPEC+会议上奔着减产去的沙特,突然间一翻脸就非但不减产了,还反其道行之的大幅增产,不仅增产还降价大幅补贴客户。无论是要针对俄罗斯还是针对美国的页岩油,这种伤敌一千,自损一千二的行为都是让人看不懂的。更不要说小王子推倒八卦炉点着火焰山,转瞬间就引发了从国际石油市场到国际金融市场的大崩盘,搞得连巴菲特老爷子都感慨,活到89岁没见过这么多次美股熔断,并和大家一起见识到了美联储的各式重型新型武器。

因为后面金融市场上发生的事情太过惊悚,以至于很多人估计都不太记得,这次美国股市崩盘是从石油崩盘开始的。现在流行一句话,你品,你细品。您要是细细品味一下,这里面当真是环环相套,一环扣着一环。

沙特小王子的降价增产引发了石油崩盘,石油崩盘引发了对石油公司发行的债券的挤兑性抛售,从而连带着巨大的债券市场流动性紧张,进而使得大量像桥水的达里奥一样做风险平价的对冲基金,不得不在股票市场平仓来追加保证金。这种无差异的抛售,触发了股票市场大溃散和债券市场的流动性枯竭,股票市场的大溃散使得大量做空波动性的投资人翻船,债券市场的流动性枯竭使得大量做收益率套期的投资塌方,反过来他们用来自救的抛售,又进一步加强了股票和债券市场的双重危机。这些资本市场的危机和随后加入的疫情引发的经济停摆,像是燎原的野火一样,迅速地传导到了实体经济,所有公司都开始像老百姓囤卫生纸一样的开始囤现金,史无前例的失业大潮也开始蔓延。结果美联储被逼的把压箱底儿从来没拿出来过的魔法宝贝都拿出来了,各国政府也都开始出炉史无前例的超大规模财政刺激计划,这才暂时震住了场子。

可这只是暂时震住了场子。这些年美国企业在低利率环境下大举借债用各种资产证券化加杠杆,现在不仅消费荒芜,而且再融资成本飙升。这里面错综复杂,咱们今天就只举一个例子稍微展开说一下,那就是被巴菲特老爷子抛弃的美国航空业。他老人家二月底才入场抄底,还接受采访信誓旦旦的说是这是长期投资,他下注整个航空行业绝不会减持。结果才一个月时间,音犹在耳,顶着两个月没理的银发的巴老,就告诉大家他把航空股做成了赔钱的短线,已经果断割肉止损出场了。那到底巴菲特是看到什么了呢?是不是有老人家一个月前没看到的冰山,现在终于出现在了老爷子的视线里?

比如巴菲特连抄底的时候都没选择的美联航。在美国政府救助法案已经提供了含航空在内的2000亿美元资金,和为美国航空业提供了额外专项的250亿美元援助资金的情况下,美联航最近想用360架飞机做抵押,发22.5亿的新债来偿付快要到期的20亿美元债务,结果却居然发不出去而不得不取消了。

取消的原因是投资人嫌弃美联航拿出来做抵押的飞机太旧,美联航给的收益率又太低。问题是,美联航一共就808架飞机,美联航这是拿出了所有飞机里的45%,而剩下的那些更新的飞机不是租来的,就是已经作为抵押品借其他的债了。您可能要问,过去几年国际航空如火如荼,美联航借钱干嘛去了呢?而且借了钱好像也没有把好刀都用到钢刃上,更新这些老旧的飞机,要不现在投资人也不会嫌弃这些飞机太老了不是?

华盛顿邮报最近一篇报道算了一下,过去5年间,波音加美国4大航空公司一共回购了737亿自家的股票。这里面美联航回购了86亿,美国航空(American Airlines)回购了119亿,达美航空(Delta)回购了101亿,西南航空(SouthWest)回购了85亿,波音更是回购了346亿美元。这些公司的股票回购减少了流通股,从而增加了每股收益推高了股价,再加上航空公司稳定派发的红利,这是巴菲特此前偏爱航空股的重要原因。航空公司业绩好,当然少不了要奖励功臣。现在估计没人再提了,可就在2019年12月6日的新闻还是,美联航的卸任CEO和继任CEO都工资和股票期权大涨。今夕何夕,股票跌成这个样子,这些股票期权估计暂时是拿不到了。

有这么多的利益在,所以这些公司都是不想拿政府的钱的,因为政府的救助是有一定条件的。一个条件是各公司要还30%的钱。只需要还借的钱的30%,听起来不是很好吗,可是还有,要限制裁员,分红,股票回购,和高管的薪酬,这就比较心塞了。除此之外,还要给美国政府价值拿到的钱的10%的认股权证(warrant),也就是2008年巴菲特救高盛时拿到的东西。所以人家波音在前有737 Max后有疫情这么困难的情况下,虽然都被降级到BBB-了,还是硬气的在债券市场上筹了250亿美元,而拒绝了美国政府的救助。

4大航空公司本来也想拒绝美国政府的救助的,因为他们不是得到了巴菲特的支持了吗,就幻想着自己是不是2020年的高盛。

2008年危机巴菲特雪中送炭,借给高盛50亿美金,同时得到50亿美金的认股权证,就是可以每股115美金购买高盛50亿美金的股票。消息发布当天高盛的股价就从115美元涨到了125美元。结果现在巴老不得不担心起这些年借的债务带来的副作用了。如果这些公司这些年不大举借债,那现在他们抗风险的能力将会高许多。但现在这些公司有了破产的可能,巴老是价值投资大师就先撤了。这4大航空公司立马怂了,拿了政府救助的150亿美元。消息传出后,股价暴涨了一天,然后投资者就发现政府的救助可能还不够。

据华尔街日报报道,美联航现有的无抵押债券收益率已经高达26%,妥妥的垃圾债。美联航是想用占所有飞机45%的360架老飞机做抵押,换取9%到10%左右收益率的债券而不可得,那么更高的利息,就算是所有航班都满员,美联航付得起吗?如果不借,2021年3月份到期的债务怎么偿还呢?所以华尔街日报说了,美联航过不了几周就还会回来债券市场借钱,当然应该会带上更好的抵押物和条件来买时间。趁你病,要你命。

波音公司的CEO卡尔霍恩(Dave Calhoun)在5月12日表示,他相信美国的一家主要航空公司今年很有可能将会倒闭。虽然后来波音的发言人赶快出来找补,说卡尔霍恩没有指任何具体的航空公司,但市场显然已经开始了猜测,会是美联航吗?

美国运输安全管理局说,5月11日共有215645人通过了美国机场的安全检查,也就是坐了飞机。这已经是自3月25日以来的最高水平了,但是和去年同期相比飞行人数可是下降了91%以上。波音公司CEO在CNBC的采访中说到哪怕到今年9月份,航空飞行人数可能都不会恢复到正常水平的四分之一,而完全恢复可能需要三年。美联航能撑三年吗?还是这个链条上还有更弱的一环?

既然航空公司的前景如此糟糕,那为什么这个看跌的逻辑只适用于航空公司的股票和债券,那几架满员的航班却又成了看多石油的理由了呢?事出反常必有妖,而资本市场上的妖可能比西游记里的妖还要更妖。WTI原油的六月合约下周就要到期了,美国商品期货交易委员会CFTC在5月13日突然罕见的开始预警负油价了,油价的风头有可能是又要转向了。而不管油价怎么走,航空公司的苦日子恐怕还远着呢。

想三月初沙特为首的OPEC国家和俄罗斯谈判的时候,还只是要求今年二季度在去年底已经达成并已于今年元旦开始执行的每日210万桶减产基础上,再到今年年底每天额外减产150万桶。额外减产的150万桶中,OPEC承担100万桶,俄罗斯为首的非OPEC国家只不过承担50万桶而已。

现在看起来,这些数字简直是个笑话。我们知道全球2019年每天大概消耗1亿桶石油,受疫情的影响,需求现在每日下降了大概五分之一,近2000万桶。全球每天石油产量大概就是1亿桶,即便是史上最大的OPEC+减产协议在5月和6月每天也只减产970万桶原油,而且在协议生效前各产油国还在奋力抢跑,石油市场还是供远大于求。

3月7日,欲求俄罗斯每日减产50万桶而不得的沙特小王子决定大幅调低油价,亚太地区每桶降6美元,地中海地区每桶降7美元,西北欧地区每桶降8美元,同时将产量从今年1月份的每日973万桶提高到1200万桶,代表月亮惩罚你。

结果捅了个通天大的篓子后,小王子5月11号突然又撑不住国内国外的压力了,一方面把沙特国内的消费税从5%翻了3倍涨到15%。一方面居然开始“自愿”在OPEC+已经达成的减产协议以外,每日再多减产100万桶,号称维护全球能源市场稳定。您要是早有这等觉悟,早干吗和俄罗斯纠缠那搞得天下大乱的每天区区50万桶的石油呢?

我有时候会想,疫情的发展可能确实是我们无法预测的,但终结了美股一个时代的沙特降价增产,却真真切切是有可能可以改变的。有些人可能会说,都怪沙特作妖害苦了全世界的金融市场,又或许沙特真的只是蝴蝶效应里那只南美洲无辜的蝴蝶? 如果OPEC+当时达成了本要达成的减产协议,后面的金融市场发展会是如何呢?会不会疫情来了,减产幅度不及需求的下降幅度,还是会触发油价崩盘?这究竟是偶然还是必然?美国大公司这些年好日子里借钱种下的因,是不是终究要吃到苦果了,还是他们会再次被神奇的救赎?