25天,蚂蚁集团闪电上会。

9月9日,蚂蚁集团在回复完第二轮问询后,当晚科创板上市委会议公告显示,将于9月18日审议蚂蚁集团科创板首发。换言之,从8月25日蚂蚁集团科创板IPO受理到9月18日上会,其科创板审核全程仅用时25天。

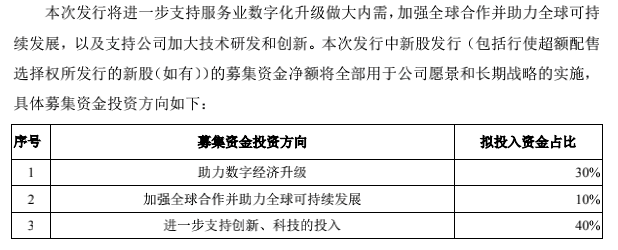

蚂蚁集团9月9日披露的上市招股书(上会稿)显示,本次A股发行、H股首次公开发行中发行的新股数量合计不低于A股和H股发行后总股本的10%。本次A股发行和H股发行后总股本不低于300.3897亿股。

此前有投行人士预计蚂蚁最快于9月10日前后过上市委,10月20日可能前后上市。按照目前进度,在经历了两轮问询后,蚂蚁集团最终上市时间或在10月底11月初。9月9日,上交所副总经理刘逖在全球创投峰会上表示,随着蚂蚁集团、京东数科、吉利汽车等企业申报科创板上市,预计年内科创板总市值有望超过5万亿元。

两轮问询后上会

9月9日晚间,上交所发布科创板上市委第77次审议会议公告,将于9月18日上午9时审议蚂蚁集团上市事宜,和蚂蚁集团同日上会的还有广东奥普特科技。

上交所同日还披露了蚂蚁集团二轮问询回复。相较于首轮6大类21个问题,第二轮问询主要集中在监管政策变化、市场竞争情况、股份支付、H股信息披露以及重大事项提示等5个问题,从197页缩短到32页。其中,监管政策变化的影响、与阿里巴巴集团的关系、与微信支付的差异和比较等问题被重点关注。

而两天之前,蚂蚁集团刚刚就公司治理独立性、控制权及股权结构、业务模式、同业竞争等六大方面问题,回复了上交所第一轮审核问询。

二轮问询中,上交所要求蚂蚁集团结合最新法律法规或政策性文件降低民间借贷利率的司法保护上限、实施金融控股公司准入管理、规范商业银行互联网贷款业务等新变化,补充披露公司现有业务和合作模式是否面临调整或变化,以及对公司未来持续经营的具体影响。

对此,蚂蚁集团回应称,自身业务涉及的监管体制、法律法规和政策高度复杂,且不断变化,但公司在持续经营过程中始终坚持普惠、开放平台模式、以及守正创新三大原则,并围绕之开展业务,公司现有业务和合作模式在实质上将保持一致性和延续性。相关监管体制、法律法规和政策的变化可能增加公司的合规难度和提高合规成本,但是不会对公司的持续经营能力造成重大不利影响。

招股书披露,蚂蚁平台促成的微贷业务,由金融机构合作伙伴实际放款或已证券化的比例合计约为98%,只有大约2%的贷款存在于蚂蚁的资产负债表上。

蚂蚁集团表示,从放款主体分析,新规对花呗、借呗影响有限。蚂蚁的类信用卡产品花呗,以及无担保消费贷款产品借呗的日均收费约为0.04%或者更低,折合年率约为15%。目前,与基准利率挂钩的贷款利率天花板为15.4%。

对于市场关注的“金控准入管理”新规,在此前公布的招股申请文件中,蚂蚁集团已披露拟以全资子公司浙江融信为主体申请设立金融控股公司并接受监管,并由浙江融信持有相关从事金融活动的牌照子公司的股权。

与微信支付不可比

同业市场竞争情况,再次成为上交所问询重点。目前,支付宝和微信支付两家头部机构合计占整个网络支付市场份额的80%以上,形成绝对的“双寡头竞争”格局。统计显示,截至2020年第一季度末,第三方支付平台支付宝占据了48.44%,排名第一。微信支付的市场份额为33.59%。最近字节跳动也通过间接100%控股的方式,成为武汉合众易宝的控股股东,拿下了支付牌照。

就“市场竞争情况”的相关问题,蚂蚁集团逐条对照,进一步针对“数字支付与商家服务”“数字金融科技平台”“创新业务及其他”等领域的不同情况进行了解答,并重申与腾讯运营的微信支付不具有可比性。

衡量核心竞争力的关键指标显示,截至今年6月末,支付宝月活用户达7.11亿、商家数超过8000万;目前已涵盖1000种日常生活服务及两百万个小程序等。

数字金融科技平台方面,截至今年6月末,蚂蚁合作的金融机构超过350家,提供信贷、理财和保险产品,“该等开放科技平台业务较为创新和独特,目前并无可比公司。”蚂蚁认为,在理财科技平台上,优势在于与国内大多数基金、券商、保险机构及银行合作,提供了6000多种理财产品;在创新业务上,有在2014年最早推出的“花呗”、余额宝以及基于电商场景的退货运费险等。

进一步披露与阿里关系

首轮问询中,上交所关注的是蚂蚁集团股权结构及董监高基本情况,控制权稳定与否、以及与阿里巴巴之集团间是否受同一实际控制人控制、公司实际控制人的认定是否符合相关规定等问题,被要求披露和说明。

蚂蚁集团在问询回复中表示:发行人与阿里巴巴集团并非受同一实际控制人控制。蚂蚁的控股股东为杭州君瀚及杭州君澳两个有限合伙企业,为员工持股平台,分别持有29.86%及20.66%的股权,杭州君瀚及杭州君澳的普通合伙人及执行事务合伙人为杭州云铂。马云通过100%控制杭州云铂间接控制蚂蚁集团50.52%的股份,为实际控制人。

在被问及独董胡祖六的持股情况和任职资格等问题时,蚂蚁集团表示胡祖六本人未直接持有蚂蚁集团股份,亦未通过其控制的任何实体持有蚂蚁集团股份,其近亲属控制的实体持有的蚂蚁集团股份不超过1%。

另外,回复二轮问询时,蚂蚁集团进一步披露了与阿里巴巴集团的关系,包括业务合作、协议安排以及不竞争承诺等。

据披露,蚂蚁集团与阿里巴巴集团之间主要关联交易协议包括《股权和资产购买协议》《支付宝商业协议》《交叉许可协议》《数据共享协议》《商标协议》《中小企业贷款合作框架协议》《共享服务协议》等,该等协议就蚂蚁集团与阿里巴巴集团之间的重要业务合作关系进行了约定,相关安排已稳定运行近10年。

蚂蚁集团表示,根据《股权和资产购买协议》,除若干双方同意的例外情形外或征得对方同意,阿里巴巴集团不得从事蚂蚁集团业务范围内的特定业务活动,蚂蚁集团不得从事阿里巴巴集团从事的业务或其合理延伸。但在某些情况下,一方可在向另一方提供投资机会后,对竞争业务作出低于特定门槛的被动投资。

蚂蚁集团上市进程

成立于2004年,蚂蚁集团是中国的互联网金融服务公司。蚂蚁集团起步于网上购物网站淘宝网第三方支付平台“支付宝”,2014年,阿里巴巴集团分拆旗下金融业务,成立浙江蚂蚁小微金融服务集团股份有限公司(简称蚂蚁金服),2020年6月变更为蚂蚁集团。

蚂蚁集团于7月20日宣布启动在A+H股同步发行上市计划以来,IPO进程火速推进。

8月14日,浙江证监局官网公示了蚂蚁集团辅导备案文件,确认蚂蚁集团正在接受辅导机构中金公司、中信建投的上市辅导。仅过10天,浙江证监局8月24日就披露,中金公司及中信建投已完成对蚂蚁集团的上市辅导。8月25日,上交所和港交所同步受理蚂蚁集团的IPO申请。

8月30日,蚂蚁集团科创板IPO动态更新为“已问询”,距离受理仅仅过去了5天。9月7日,蚂蚁集团回复了科创板上市首轮问询函。9月9日,蚂蚁集团回复完了上交所第二轮问询。

招股书显示,蚂蚁集团拟在A股和H股发行的新股数量合计不低于发行后总股本的10%,发行后总股本不低于300.3897亿股(绿鞋前),意味着将发行不低于30亿股新股。本次A股发行可引入绿鞋机制,超额配售权最高不超过15%。

值得注意的是,凭借农夫山泉上市,创始人钟睒睒财富一度挤掉马化腾和马云,成了最新首富。随着农夫山泉上市后股价回落,目前钟睒睒跃升至中国首富前三名,仅次于马化腾和马云。

不过,需要注意的是,因为蚂蚁金服马上要上市,马云身家很可能快速发酵,超越钟睒睒成为最新首富。

最新的2020胡润全球独角兽排行榜中,列出全球成立于2000年之后,价值10亿美元以上的非上市公司,蚂蚁集团以1兆人民币的估值蝉联第一。蚂蚁集团C轮(2018年)融资估值已达到1500亿美元,上市后将冲击2000亿美元的估值。