深圳软件开发销售行业,怎么样合规节税避税?如何做好税务规划?

行业现状:

软件开发行业、软件销售行业通常都会存在一个通病:企业进项发票欠缺,从而导致增值税纳税多,税负高,且软件开发部分利润虚高,企业所得税税负也高。21世纪信息化时代,国家十分重视软件行业,不但有利于加快社会进程,而且也有利于促进社会经济发展。

造成行业痛点的原因:

企业增值税部分的进项票据不足,增值税部分难以抵扣,所以导致了企业增值税税负重。

企业无票支出或者隐性成本支出多,成本发票欠缺,账面利润虚高,所以导致企业所得税税负重。

解决方案:

有限公司财政扶持:

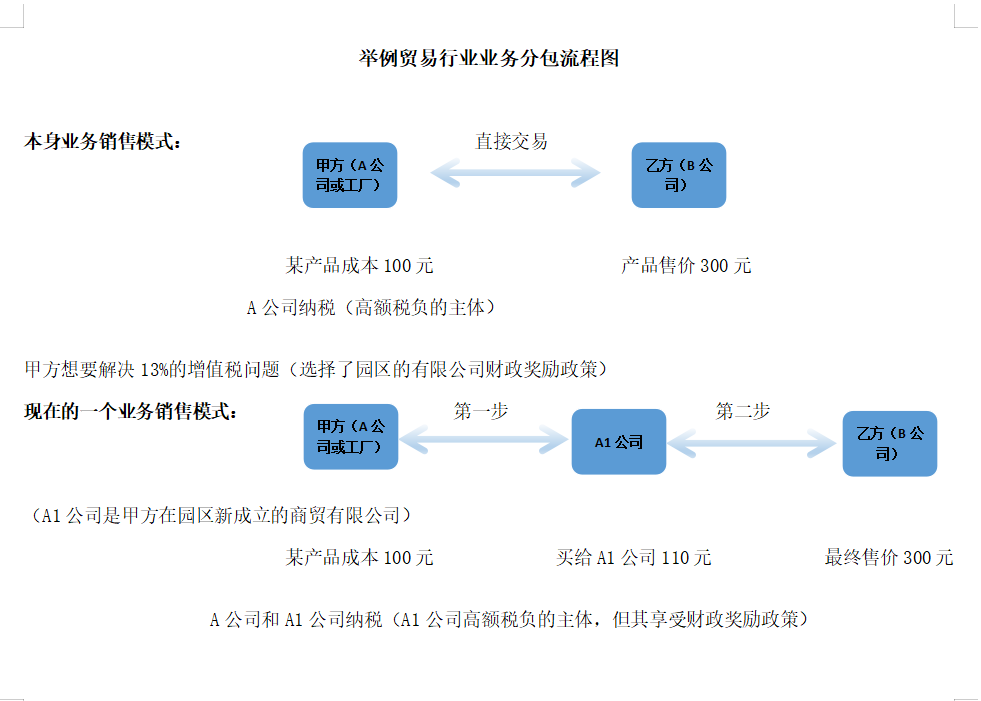

软件销售部分可以在小编所在的税收洼地设立有限公司一般纳税人,将销售部分独立出来,独立到园区享受增值税所得税的税收政策。以此降低企业增值税所得税税负。

返还的计算基数是在增值税、企业所得税的地方留存部分,增值税地方留50%,企业所得税地方留40%,在此基数上返还企业75%-90%的税收。

这样就可以很大幅度的减轻软件行业的增值税税收负担和成本,并且这个税收返还的周期是按月进行兑现,当月纳税,次月就可以得到税收返还了。

个人独资企业核定:

所得税的解决建议可以成立个人独资企业,分包企业的利润,让所得税在园区内核定征收,可以定额核定也可以定率核定。

软件销售行业的成本发票通常都不多,还是会存在有“无票支出”的情况,所以说企业所得税税收负担重在所难免。

针对这种情况,可以通过个人独资企业核定征收进行解决。采用“业务分包”的方式,分包主体企业的利润,该部分利润是不需要对成本有要求的,就直接核定所得税税率0.5%-2.1%;增值税税率1%;附加税税率0.06%;综合税率0.5%-3.16%。

但单个个独的开票量建议是在450万以内,因为超过了后会存在被税务升为一般纳税人的情况,若企业的开票量大的话,是可以通过多个的个人独资企业进行解决的。

本文转载自公众号《财税小侦探》

以上就是深圳软件开发、软件销售地方性税收优惠政策,若有具体问题可以在下方评论留言或者私信小编。