中国城镇化率与第三产业增加值逐年提升,经济发达地区人口长期维持流入趋势,可供发展的土地资源愈发稀缺,城市更新已经成为高质量、可持续发展的必然选择。与此同时,一些地方大拆大建、推倒重来的粗放更新模式,因其导致的资源浪费,区域历史、文化特质特征的破坏,百城一面、水泥丛林的城市面貌,而备受诟病。

那么,什么样的城市更新是好的更新?如何平衡开发与保护的关系?如何激发参与各方的积极性和创造力?如何提升效率实现公平?如何实现地方发展、社会公益和企业盈利三重目标的统一?有哪些经典案例和卓有成效的机制创新可供借鉴?戴德梁行筛选了以下案例,以供相关各方参考。

案例一、日本东京OMY都市再开发,容积率和用途转移

在城市更新实践中经常存在的问题是,更新地块容积率无法突破,导致政府回购代价过大、发展商积极性不高。日本针对城市更新容积率问题有以下解决方案:

1.中央政府颁布“都市更新政策”,由私有部门(三菱地所)参与日本都市中心区规划和开发;

2.地方政府划定“更新诱导地区”(OMY)共110公顷的用地,并成立再开发委员会;

3.出台《都市再生特别措施法》放宽土地使用途径,同时修改《建筑标准法》提高容积率;

4.明确适用于该地区的两种开发方法,即容积率转移和用途转换;

5.重点关注公共空间及东京车站周边再开发,鼓励区域内剩余容积率向TOD项目转移,满足经济平衡与城市发展需求。

戴德梁行的建议:创新城市更新项目开发制度,鼓励更多企业及物业原产权人共同参与项目整体的规划和开发;打破行政区域的界限,划定“更新诱导区域”用于转移容积率;在特定区域内以高效容积率为目的,制定相关措施与标准,充分利用容积率转移和土地用途转换的灵活性优势。

案例二、美国纽约Air Rights机制,开发权转移促多方共赢

1960年代纽约兴起“古建筑保护运动”,立法对“文物”建筑开发权进行限制,结果适得其反,导致物业所有者失去资金来源,“文物”遭遇破败危机。于是,纽约立法开放“文物”建筑的开发权转移机制,即Air Rights 1.0,允许与相邻街区土地进行开发权转移。Air Rights 1.0框架下开发权转移范围有限,市场并不活跃,因而纽约又推出Air Rights 2.0特区机制,特区范围内的地块开发权交易适用更大的自由度。

Air Rights 2.0机制的效果明显,于文物和建筑所有者的财务状况都得到很大改善。开发商可以在其他地块上建设超出原规划许可的面积,从中获利。政府的文物保护工作得到推动;并且增加了税收和财政收入。

然而,风险同时存在。在合并地块的进程中,若是政府出于效率而放松对交易的监管,则新的开发可能会“失控”。开发权交易的价格是由市场决定的,但在这个过程中,买方经常占据过大的议价优势。

戴德梁行的建议:上海对优秀历史建筑建立严格的保护制度,早在2002年就出台了《上海市历史文化风貌区和优秀历史建筑保护条例》,并在2019年进行了第三次修正。目前已公布1058处优秀历史建筑、3435处不可移动文物。

上海的历史保护区域庞大,历史保护建筑修缮费用高昂,确权复杂,如何平衡文物建筑的保护和经济利益,是无法回避的问题。建议参考纽约设立Air Rights(开发权交易)机制,制订规则,授权和监督历史建筑开发权限定与转移,确保转移前后各方的责任履行。为避免开发权交易完全倒向买方市场,对买方购得额外开发空间后的开发用途进行市场化评估。

案例三、美国芝加哥TIF核心机制,创新存量土地融资渠道

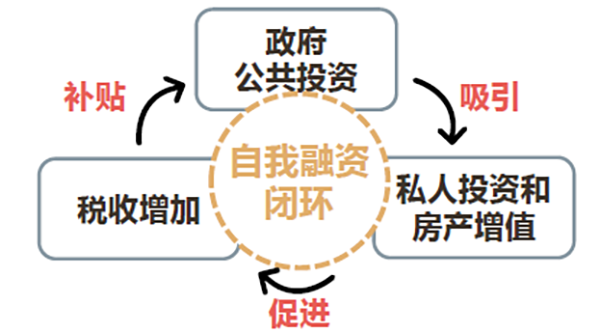

芝加哥TIF(税收增量融资)运作模式在不增加税种、不改变税率的前提下,实现激励。TIF可以为区域带来新的发展资金,改善社区环境,从而吸引更多私人资本进入,提升社区的资产价值;税收同时获得提升,反过来补贴初始的公共投资,形成自我融资闭环。值得关注的是,政府设立的TIF区管理机构及发展基金能够给与市场很大的信心与信用保障。

芝加哥TIF的实施流程为:

1.制定TIF政策区,设立管理机构和发展基金(以发债或公募形式筹得前期投资款);

2.确定项目合作方及开发产品后,根据EAV(均等化评估价值)确定税收基准并冻结;

3.冻结部分税收仍归原纳税主体,增加值则归属TIF管理机构,纳入发展基金,用于项目开发或偿还利息。项目结束(一般20年)后,TIF区撤销,税收全部归于原主体。

戴德梁行的建议:随着中国的城市发展从增量建设进入存量提质时期,在城市更新中如何利用存量土地进行融资成为新议题。芝加哥TIF模式利用存量土地的增量收益为公共项目融资的机制具有启发意义。

TIF税收增量融资模式为公共项目融资提供启发通过资源转移,将未来收益应用于现期投资,并将增量收益集中于TIF区。探索利用TIF建立城市更新项目合作开发机制的可行性,利用TIF建立中长期的独立管理区划,从而解决跨区域项目的收益分配和成本分担难题。在一些大规模的综合性改造项目中,加入更多的公园绿地、停车场以及保障性住房等公益项目。利用TIF的机制降低参与企业的资金风险,实现地方发展、社会公益和企业盈利三重目标的统一。

案例四、推进资产证券化,保障资金需求

作为国内存量地产全产业链投资运营商,盛煦地产自2016年至今在存量物业改造领域投资规模超过60亿元,物业主要覆盖上海及北京,旗下品牌base涵盖了包括居住物业base living,办公物业base working及配套商业等。

2018年,盛煦地产旗下全资控股子公司翌成创意资产运营管理(上海)股份有限公司成功完成国内首单商办综合业态及长租公寓存量改造的资产证券化产品——湘财-翌成创意信托受益权资产支持专项计划。该产品规模为2.86亿元,底层资产为上海和北京包括长租公寓、创意产业园在内的多处商办物业,通过盛煦地产的改造及长期运营,吸引了包括宝马mini、日立咨询、飞利浦、宜家在内的知名企业入驻,入池资产通过证券化手段实现增值。

戴德梁行的建议:城市更新项目在实际推进过程中,由于从立项报批到开工改造,再到招商运营,回收周期普遍较长,且资金需求量较大。我国目前公募REITs主要集中在基础设施领域及产业园区等,适用范围较窄。但类REITs等一些房地产ABS融资方式已经比较普遍,建议继续推进类REITs发展,保障长周期资金需求,保障区域城市更新顺利进行。

(本文作者为戴德梁行华东区董事总经理)