文/贾琦

来源/财经琦观(ID:cjqiguan)

TCL已经腰斩了。

前两天读财报,看到董事会开篇报告写道:“国际形势日趋复杂,地区矛盾加剧。随着疫情持续,全球经济面临巨大风险挑战。”

又看到董事长致辞称:“奋发图强,再上新台阶”。

结合其一路走低的股价,心中顿感五味杂陈。

作为企业观察者,我们认为无论是从战略方向,路线选择,赛道前景,亦或者国运关联等多个角度来看,TCL得分都相对较高,长期向好。

但作为投资者,基于多种内外部原因,或者干脆就从实际结果来看,TCL在过去一年的表现都是低于平均水平,无法令人满意的。

是什么造成了这种撕裂?究竟是主观上经营能力的不足,还是客观上宏观环境的影响?

是因为运气不好吗?

运气会持续不好吗?

针对以上问题,我们希望可以做到复盘分析原因,再从原因出发,进一步探寻未来。

面板周期

先来看两张图。

第一张是TCL过去一年的个股股价走势。

第二张是反映整个深交所主板水温的深证成指。

有以下几个信息是十分清晰的。

1、“A-C”阶段(2021年4月~2021年10月),个股与宏观行情具有明显的独立性,深成指是在14000~15500之间来回波动,而TCL的股价则一路从10元跌到了5.5元。

2、“D-E”阶段(2022年3月~2022年5月),著名的“跌破三千点”即发生在这一时期。宏观的巨大势能终于作用到个股身上。

具体时间来看,主板崩盘起始时间为2021年12月,而TCL的二次暴跌发生在2022年1月中旬。

值得一提是,这一短暂平稳极大误导了散户判断,基于此前长期的“独立走势”,人们很容易就误以为TCL已经超跌到位,诱使越来越多的散户投资者加入了“抄底大军”,最终被套在了半山腰上。

从创下最高点的当季度末股东人数57.05万户开始算起,后续两季披露的人数就在持续上升,2021年Q3季度股东人数已经攀升至82.09万户,约有25.04万户股民折戟于此。

复盘来看,结合走势的相关性我们认为,“A-C”阶段中需要重点关注的是个股本身的问题,即企业周期,赛道逻辑,以及相应的垂类资本预期。

而“D-E”阶段中,我们更需要重点思考宏观环境发生了哪些变化,以及这些变化与TCL之间的关系是什么。

自进入疫情时代以来,2020年开始由于市场需求端对于电子产品的猛烈上涨,全球范围内又一次迎来了强劲的面板(显示屏幕)涨价周期。

2021年前三季度,中国大陆7家重点显示器件(面板)企业累计实现营收415.87亿美元,在全球13家重点显示器件(面板)企业中的贡献率39.2%;累计营业利润65.87亿美元,在全球13家重点显示器件(面板)企业中的贡献率52.6%。

TCL作为与京东方齐名的面板双雄之一,自然在这一轮利好中同样受益良多。

2021年,京东方和TCL华星的LCD产能占全球的40%,全球TV面板62%的市场份额被中国大陆占据。

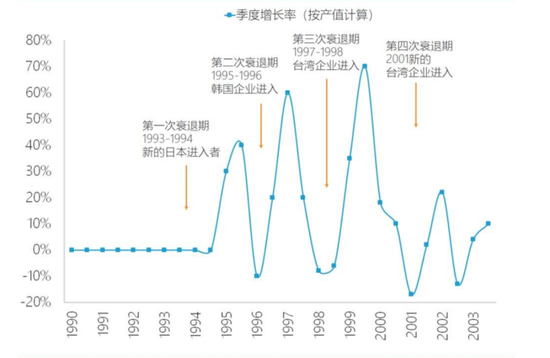

但众所周知,屏幕面板一直就是呈周期性的,在周期来临时面板厂商利润丰厚,投资继续增加。

随后产能慢慢过剩,接下来就价格向下,一直到割喉,然后一批企业倒闭,从日本到韩国到中国台湾,莫不如此。

2021年年中,面板价格冲高之后开始回落。业内分析机构判断,2022年第二季度才会止跌企稳。

对此,业界也出现了许多担忧和质疑,比如“面板产业又被打回原形”“行业本来产能就过剩”。

TCL最近的年报中也如实写道:“半导体显示市场从去年9月开始进入下行周期。面对受经济放缓和市场需求疲软影响的悲观局面,TCL华星面临压力。”

回到股价,9月正式下行,4月股价开始持续跳水,基本符合了资本前瞻的特性。

此外,参考京东方的股价走势我们也可以看出,二者走势具有极强的相似性,可以说从侧面印证了二者是受到了同样的赛道周期影响。

两头挨打

“C-D”阶段的平稳是预期之中的。

利空出尽,观望情绪,股价磨底,这三者常常相伴而行。

但宏观市场的巨变打断了这一切。

在疫情之后,美国政府推出了大量的资金刺激政策,来刺激经济复苏,这挡住了经济的直接死亡,但同时带来了很多问题。

从2022年以来,各种通胀、战争等带来的问题,让人们不仅对当下的通胀感到担忧,更严重的是,从债券市场来看,人们对未来五年的长期通胀问题的担心程度之高,是历史上少见的。

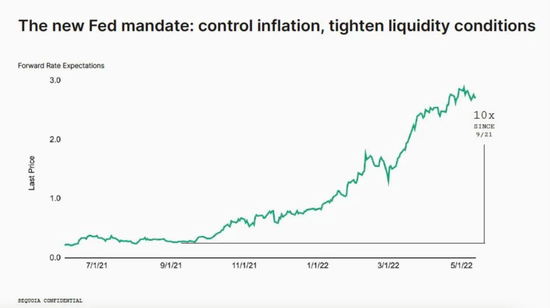

如图所示,自2022年初以来,美联储终于下定决心开启了加息大幕。

“控制通胀和收紧流动性”,已经成为了其今年最为明确的主线任务。

其结果,便是“资本价格的上涨”。

当通胀压力上行,资本非常便宜时,那么钱放在手里就是烫手的,稀缺的是投资标的,其中尤其是以科技、生物科技以及新的IPO为主。

反过来当政策开始收紧,资本价格上涨之后,那么此时便是现金为王的时代,投资者开始不得不更加关注企业的短期确定性,长期增长的预期便不再那么吸引人。

美股市场上,所有的软件、互联网和金融公司里,有61%的公司目前的市值低于2020 年疫情前的价格。

不计代价的增长不会被认可,不计代价增长而获得回报的时代已经悄然结束。

总结来看,世界流通货币收水之际,全球所有曾经受益于通胀预期的投资标的都会减值。大宗商品,金价,虚拟货币,高风险投资标的,股票等若干蓄水池,都会面临水位下降的预期。

其中投机属性越强,风险越大的投资品就越容易受到其影响。

典型代表便是LUNA币,5月中旬24小时内共有逾37万海外用户爆仓,爆仓价值9.38亿美元,约63.6亿元人民币直接蒸发。

具体到股票市场,农业、矿业、土木等确定性较强的赛道受影响最小,而TCL所在的科技赛道受影响最大。

具体到科技赛道中,面板由于其长周期特性进一步放大了高风险不确定性,因此哪怕已经到了6倍的市盈率,依然表现出“熊不言底”。

作为传统农业大国的国民,我同大多数人一样抱有着朴素的价值,认为劳动创造财富,实干才最有价值。

但回顾过去一年,疫情来临之际,对岸直接超发货币解决问题。

作为制造业大国,我们虽然出口骤增,但上游大宗商品等原材料价格暴涨,实干的劳动者在产业链中的议价权一目了然,最终并没有赚到太多实际的利润。

通胀压力之下,对岸再一次收水。

资本市场望风而逃,经济活性受到重创。大A直接死给你看,实体企业也纷纷下调预期,节衣缩食。

通胀周期,上游挨打。收缩之际,下游挨打。

朴素的价值观不一定会在现实世界中得到回应,一声叹息。

现实VS未来

前两部分中,我们分别从赛道压力和宏观压力两方面对TCL的处境进行了解析。

最后,我们将把目光进一步聚焦到企业本身,并结合现实情况进行分析。

前文中,我们分析的重点一直在其主要营收模块“面板显示”业务方面。

但事实上“面板显示”并不能完全代表这家企业。

就其公开资料对自己的定义来看,“TCL科技集团,发展战略聚焦于泛半导体产业。”

具体到业务构成方面,公司大致可以分为“半导体显示业务”(面板)、半导体光伏及半导体材料业务以及分销业务。

2021年财报显示,以上三大业务营收比例分别为53.82%,25.11%,19.51%。毛利率则分别是24.62%,21.69%,3.62%。总营收为1636.91 亿元,同比上涨了113.05%。

21Q4单季来看,公司实现营业收入426.49 亿元,环比下跌了8.61%,实现归母净利润9.55 亿元,同比下跌了59.56%,环比下跌了58.80%。其中TV面板价格下跌15.48%~35.10%。

财报也诚实反映了前文提到的面板周期。

2022年一季报继续沿袭了这一趋势,半导体显示业务实现营业收入 200.4 亿元,同比增长15.3%,净利润3.4亿元,同比下降85.8%。

但光伏业务成功“救主”,22Q1 TCL中环实现营收133.7亿元,同比增长79.1%,净利润14.6亿元,同比增长96.2%。

从发展历程来看,TCL屡次出手业务驱动型投资,用资源置换驱动业务发展,通过投资而不是自建的方式去不断“续命”,一次次开辟第二曲线,进而穿越周期。

从上个世纪八十年代的卡式录音磁带,到1985年开始涉足电话业务,成立TCL通讯设备公司。

再到九十年代,TCL开始接触彩电、电脑、手机等业务,再到如今的面板显示。

这一次次跳跃之中,既有联结,也有着跨行业跨定位的割舍。

2006年,重金收购法国彩电品牌汤姆逊造成巨额亏损后,董事长李东生写下了那篇《鹰之重生》,奠定了该企业上下“既往不恋,纵情向前”的认知惯性。

2020年,TCL参与中环集团混改,成功并购中环集团,将新能源光伏与半导体材料业务收入TCL科技,进一步丰富了其业务线,更是将“碳中和”的风口囊入怀中。

但与此前不同的是,“面板显示”业务绝不是“电视”、“收音机”类逐渐被时代抛弃,理应被“鹰”果断拔掉的“旧羽毛”。

产业地位来看,韩国三星集团所占据的位置便是非常明确的参考,上攻空间依然巨大。

未来趋势方面,数量更多,场景更加广泛的屏幕交互也是相对确定且足够诱人的可能。

如果说中环代表的光伏业务所处的刚刚起步蓝海市场,是一张等待刮开的彩票。那么华星所处的面板赛道则是沃野千里,不容忽视且应当长期耕耘的良田。

目前,由于中国大陆企业的强势,三星、LGD等老牌企业早早就放弃了LCD面板,早在2004年就开始布局下一代面板技术OLED。

按照据CINNO Research的调查数据显示,2021年全球市场AMOLED智能手机面板出货约6.68亿片,同比增长36.3%。而三星一家就拿下了72%的份额。

而韩系另外一大厂商LGD也拿下了7%的份额,两家韩系厂商联手拿下了全球近80%的手机OLED屏市场。

而国产厂商则拿走了剩余的20%左右的份额。其中京东方排名全球第二,份额为9%。维信诺份额为5%排名第四,再是EDO(和辉光电)、CSOT(TCL华星光电)、Tianma(深天马)。

最新数据则显示,2季度全球手机OLED出货量为1.46亿块,而三星的市场占比为69.5%,这是三星历史上首次在OLED屏市场上跌破70%。

而国产厂商们已经拿下了24.2%的份额,京东方排全球第二,出货量为1428万片,环比增长36.1%,维信诺二季度出货量达980万片,位居全球第三,较Q1激增高达44%,增幅居各厂商之首,进步同样明显。

相比之下,TCL华星的进程只能说差强人意。

当然,在另一方面,在更加传统稳健的LCD领域,TCL的表现则非常不错。

群智咨询的数据显示,2021年上半年,全球LCDTV面板出货量排名中,TCL华星排第二位。CINNO Research的统计显示,2021年上半年,京东方、TCL华星、惠科三大巨头的LCD面板出货面积占全球总出货面积的50.9%,占比首次超过一半。

另一边,在更务实,商用性价比更高的MLED方面,TCL今年同样动作频频,今年3月,TCL一口气推出3款MiniLED电视,5月又推出4种尺寸的Q10G MiniLED电视。

随着MLED的热度不断上涨,TCL的相关布局在短期营收方面可能会有进一步提升作用。

5月初,在财报发出后的业绩沟通会上,李东生特别提到了如何面临2022年的新挑战。分别是三大着力点

第一是坚持底线思维,任何重大的项目经营决策,要先立于不败再求胜,对于决策要谨慎;

第二是在业务的资源配置方面适当地收缩,要控制发展节奏,要稳定经营现金流,严控资产负债率;

第三要坚定信心和战略定力,继续推进TCL的‘9215’战略,在危中寻机,逆境发展。

底线,收缩,现金流,负债率。

宏观骤冷之际,商海沉浮多年的李东生,很清楚现在的温度是怎样。

2022年是很枯燥的一年,我们很难作出那些曾经令人兴奋的科技展望,也很难对企业提出什么“星辰大海”的要求。

凌冬已至。现在的第一诉求是面对现实,正视恐惧,活下来。保护好自己的现金流,维持住团队的基本盘,持续盯住自己想要投资的未来。

正如《基督山伯爵》在结尾中所说的那样。

人类的全部智慧就蕴藏在这两个词中:

“希望”。

“等待”。