群益证券(香港)有限公司顾向君近期对山西汾酒进行研究并发布了研究报告《Q3稳健,腰部产品支撑加强》,本报告对山西汾酒给出持有评级,认为其目标价位为221.00元,当前股价为208.76元,预期上涨幅度为5.86%。

山西汾酒(600809)

结论与建议:

业绩概要:

2024年前三季度,公司实现营收313.6亿,同比增17.3%,录得归母净利润113.5亿,同比增20.3%;3Q单季度实现营收86.1亿,同比增11.4%,录得归母净利润29.4亿,同比增10.4%。业绩符合预期。

点评:

腰部及玻汾支撑效果加强。拆分收入看,Q3青花有所放量,中高价酒营收增速较Q2回升(Q2YOY+1.5%),实现营收61.9亿,同比增6.7%,我们估计腰部产品、玻汾维持较强的支撑效果;低价白酒实现收入24亿,同比增25.6%。区域看,省内实现收入35亿,同比增12%,省外实现收入50.9亿,同比增11%。受产品结构变化影响,3Q毛利率同比下降0.7pct至74.3%。

费率小幅上升,销售费用率平稳。3Q期间费用率同比上升0.78pct至15.38%,其中,销售费用率较稳定,同比下降0.07pct,管理费用率同比上升0.61pct,研发费用率同比上升0.36pct,财务费用率同比下降0.11pct。

现金流表现亮眼。前三季度经营活动现金净流入114.3亿,同比增56.6%,其中3Q净流入35亿,同比增67%,主要由于报告期销售商品收到的现金增加,以及银行承兑汇票贴现收回的现金增加。

三季度末合同负债余额54.8亿,同比增6%,环比下降4.4%,表现较平稳,回款进度在90%左右,考虑Q4基期不高,业绩有望环比提速。略下调盈利预测,预计2024-2026年将分别实现净利润126.7亿、145.5亿和166.7亿(原预测为129.4亿、154亿和182.2亿),分别同比增21.4%、14.9%和14.6%,EPS分别为10.38元、11.93元和13.67元,当前股价对应PE分别为19倍、17倍和15倍,维持“区间操作”的投资建议。

风险提示:省外扩张不及预期,行业竞争加剧,费用投放超预期

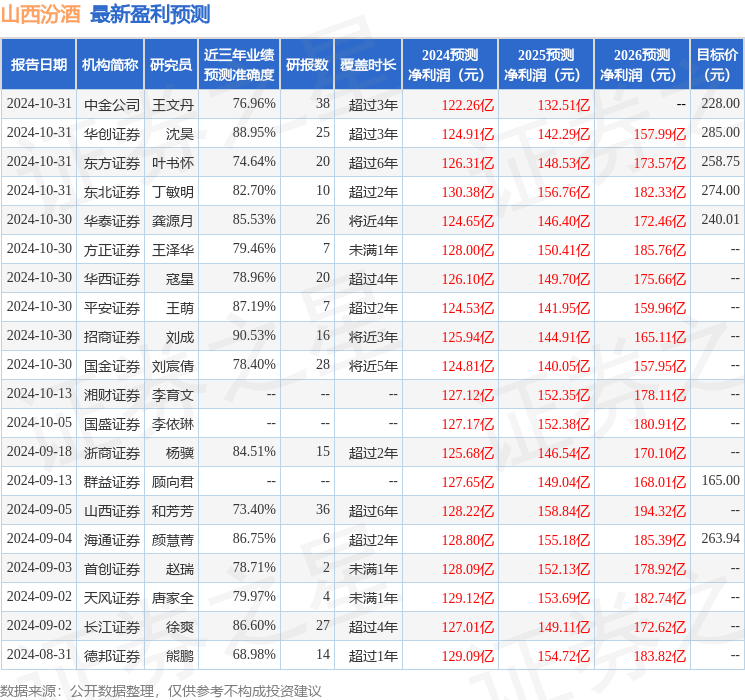

证券之星数据中心根据近三年发布的研报数据计算,招商证券刘成研究员团队对该股研究较为深入,近三年预测准确度均值高达90.53%,其预测2024年度归属净利润为盈利125.94亿,根据现价换算的预测PE为20.23。

最新盈利预测明细如下:

该股最近90天内共有46家机构给出评级,买入评级40家,增持评级5家,中性评级1家;过去90天内机构目标均价为237.55。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。