海通国际证券集团有限公司Liting Wang,Hongke Li近期对安克创新进行研究并发布了研究报告《公司年报点评:1Q24收入增30%扣非净利增29%,创新提质提效》,本报告对安克创新给出增持评级,认为其目标价位为85.84元,当前股价为70.51元,预期上涨幅度为21.74%。

安克创新(300866)

投资要点:

公司发布2023年报和2024年一季报。2023年收入175.07亿元,同比增长22.85%;归母净利润16.15亿元,同比增长41.22%,扣非归母净利润13.44亿元,同比增长71.88%,稀释EPS为3.96元,加权平均净资产收益率21.88%。经营性现金流净额14.30亿元,同比增长0.42%。

1Q2024公司实现收入43.8亿元,同比增长30.09%;归母净利润3.11亿元,同比增长1.6%,扣非净利润3.15亿元,同比增长29.04%,稀释EPS0.76元,加权平均净资产收益率3.80%。经营性现金流净额1.81亿元。

2023年分红预案:每10股派发现金红利20元(含税),送红股0股(含税),以资本公积金向全体股东每10股转增3股。同时公司拟于2024半年度结合未分配利润与当期业绩分红。

简评及投资建议:

1.2023年收入175.07亿元,同比增长22.85%,其中4Q收入57.21亿元,同比增长21.36%。2024Q1实现收入43.78亿元,同比增长30.09%。

分区域:2023年北美、欧洲、日本、中东、中国大陆和其他地区(主要包括澳大利亚、土耳其、东南亚等)收入各占比47.81%、21.02%、14.20%、5.19%、3.64%、8.14%,其中澳大利亚贡献收入超过6.62亿元。

分产品:2023年充电储能、智能创新、智能影音类收入占比各49.14%、25.94%、24.48%,收入增速各25.12%、18.72%、26.47%。

分销售渠道:2023年线上、线下渠道各占比70%、30%。除亚马逊外的第三方平台合计实现收入10.67亿元,同比增长32.81%;六大独立站合计收入12.44亿元,同比增长83.87%,占比总收入约7%。

2.2023年毛利率43.54%,同比增加4.81pct,其中充电储能、智能创新、智能影音类毛利率各42.26%、46.50%、43.52%,同比各增0.40、9.73、7.81pct;4Q2023毛利率44.04%,同比增加5.6pct。2024Q1毛利率42.12%,同比增加3.59pct。其中,在2023年毛利率提升的贡献来源中,采购成本占比收入同比减少5.53pct至45.14%、运输成本占比收入同比增加0.72pct至11.32%,因此我们判断,毛利率的大幅提升主要来自供应链降本提效以及汇率波动贡献。

3.持续加强研发。2023年期间费用率34.10%,其中销售、管理、研发、财务费用率各22.20%、3.33%、8.08%、0.49%,同比变动各1.58、0.07、0.49、0.02pct。销售费用拆分,2023年销售平台费增加24.09%,费用率7.83%,同比增加0.08pct;市场推广费增长38.89%,费用率8.63%,同比增加1.00pct;

2021-23年研发费用率各6.19%、7.58%、8.08%,研发投入逐年提高,截至2023年底研发人员1918人占比48%。2023年财务费用0.86亿元,较2022年增加0.19亿元。

4.2023年归母净利润16.15亿元,同比增长41.22%。公允价值变动净收益1.83亿元;投资收益7153万元,较2022年减少4690万元;2023年确认资产减值损失1.42亿元,较2022年增加1982万元。最终2023年归母净利润16.15亿元,同比增长41.22%,扣非归母净利润13.44亿元,同比增长71.88%。

2024Q1归母净利润3.11亿元,同比增长1.6%,扣非归母净利润3.15亿元,同比增长29.04%。扣非净利润增速高于归母净利润增速,主要由于公司持有的在其他非流动金融资产核算且以公允价值计量的参股投资公司,在一季度因市场价格下跌而产生的公允价值变动损失,以及无效套期的外汇远期合约在一季度因市场汇率波动而产生的损失,导致产生较大额的非经常性损益。

5.产品持续创新助力稳步发展。2023年公司专注于核心业务的持续发展,集中资源于战略性关键品类,积极探索和拓展全球市场,致力于打造赋能全球化智能硬件创业者的平台,三大产品线持续推出创新产品。(1)充电储能类:专注于数码充电领域的Anker品牌推出各类创新的数码充电解决方案,并致力于提升充电技术的智能化和灵活性,在消费级新能源领域成功推出消费级新能源品牌系列Anker SOLIX,旨在提供家庭和户外全场景的绿色能源解决方案;(2)智能创新类:公司在智能家用安防、智能清洁及其他创新领域分别发布了多款创新产品,如双摄门铃及多款适用于不同场景的双摄云台摄像头、深度清洁扫拖一体机eufy Clean X9pro、第二代AnkerMake M5C高速3D打印机等;(3)智能影音类:公司致力于深入探索并满足用户的细分需求,在智能无线蓝牙耳机、无线蓝牙音箱领域推出了多个音频产品系列、全球首款便携高保真空间音频蓝牙音箱Motion X600等,在智能投影领域推出全球首款真户外便携式投影仪Mars3等,在智能办公硬件领域推出首款无线麦克风AnkerWork M650等创新产品。

维持对公司的判断。公司为全球领先的消费电子品牌,核心竞争力强:①持续创新的产品能力:公司三大产品线持续推新,其中储能产品近年快速起量,有望推动Anker主品牌战略升级。②优秀的供应链管理能力:2023年以来公司各季度毛利率均有显著提升,我们判断主要来自供应链降本提效及汇率波动贡献。③全渠道运营能力:公司线上已形成亚马逊、其他第三方平台、独立站等多渠道布局,线下收入占比约30%。

更新盈利预测与估值:不考虑大额非经常损益,我们预计公司2024-2026年收入各219亿元、264亿元、312亿元(原2024-25预测为204亿元、241亿元),同比增长25%、21%、18%,归母净利润各18.15亿元、2241亿元、27.29亿元(原2024-25预测为18.80亿元、22.08亿元),给予2024年25倍PE不变,对应合理市值454亿元,目标价85.84元/股(-4%),维持“优于大市”评级。

风险提示:市场需求变化,存货管理风险,全球经济和政治环境的不确定性等。

证券之星数据中心根据近三年发布的研报数据计算,东吴证券阳靖研究员团队对该股研究较为深入,近三年预测准确度均值高达80.55%,其预测2024年度归属净利润为盈利17.6亿,根据现价换算的预测PE为16.28。

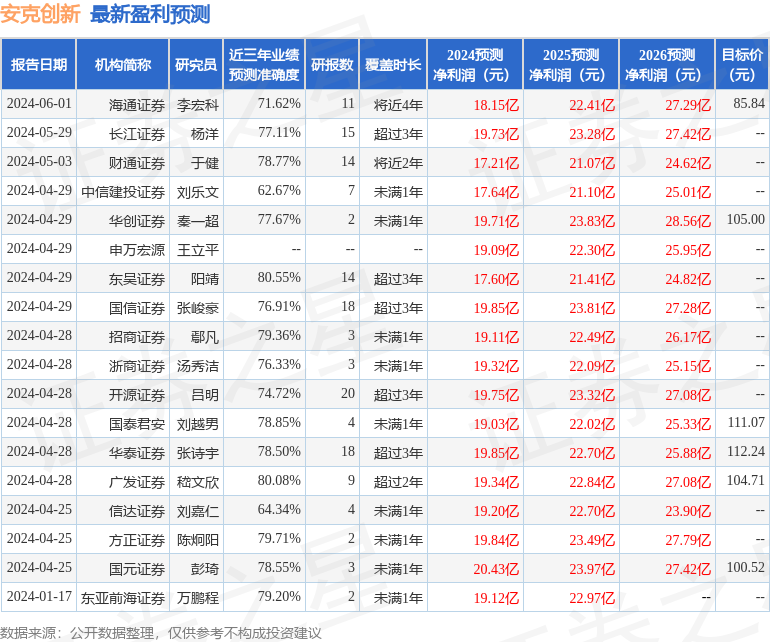

最新盈利预测明细如下:

该股最近90天内共有17家机构给出评级,买入评级14家,增持评级3家;过去90天内机构目标均价为79.04。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。