本文精编自投行Piper Sandler《Tesla:Runaway share gains&90% margin software:Defending our new $2300+ price target》

摘要:特斯拉目前是全球市值第一的汽车制造商,最新市值2800+亿美元,今年累计涨幅超260%,较2010年发行价更是上涨88倍。

在连续暴涨后,投资者很明显开始思考是否应该卖出特斯拉,但投行Piper Sandler分析师Alex Potter给出否定答案,并把目标价从939美元大幅提高到2322美元,理由有两点:特斯拉2025年将交付400万辆汽车,而软件收费将帮助特斯拉在2024年实现高达25%经营利润率。

一、没有敌手,产能是特斯拉面临唯一束缚

Piper Sandler现在是华尔街最大的特斯拉多头,其给出了2322美元目标价(vs.市场平均目标价867美元)。

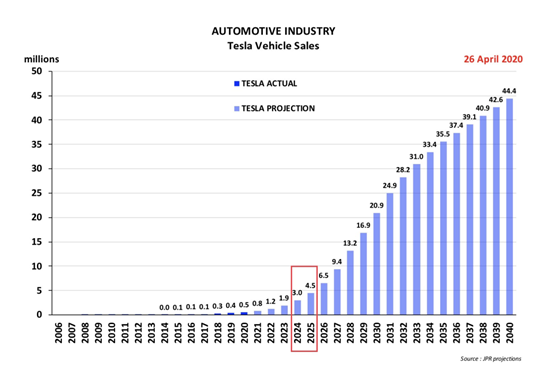

Piper Sandler声称,特斯拉发展至今已经没有敌手,产能是其掳掠市场份额的唯一限制因素。该机构分析,特斯拉今年仍可能交付50万辆汽车,同时上调2025年交付量至400万辆,而这一数字隐含的前提条件是中国市场7%的市占率和美国市场9.5%市占率。

该机构也承认上述过程存在不确定性,比如特斯拉产能爬坡的速度、规模效应的发挥,因此在某些年份其估算可能不准确。不过Piper Sandler依旧强调「中长期特斯拉产销规模向上的趋势是确定的」。

其还援引2020Q1电话会管理层给出的长期指引「未来交付量将保持50%年复合增速」,并解释这一指引同样隐含2025年交付量将达到400万辆。为此,特斯拉必须规划一个产能提升计划来支撑这样的交付目标,包括上海工厂、柏林工厂等等。

二、软件收费,将带来高达25%经营利润率

而在销量之外,Piper Sandler进一步称软件收费是其将目标价从939美元提高到2322美元的最大因素。

特斯拉高管之前曾说过,当更多用户购买完全自动驾驶软件(FSD)时,公司毛利率可能超过30%。Piper Sandler据此构建分析模型,结果表明:截止2040年,即使在只有不到一半用户购买FSD的情况下,特斯拉也将实现近25%经营利润率。

上述分析隐含的前提条件包括:2040年特斯拉年交付量达到548万辆,同时当年FSD前装购买率达到21%(一次性付费),前装FSD订阅比例达到27%(按月付费),并且届时FSD软件包的一次性购买费用由目前9000美元上升至4万美元。

Piper Sandler认为到2030年代,特斯拉可以以低成本,甚至低于成本的价格销售汽车,同时实现不错的运营利润率,因为到时软件收入将贡献主要利润。

Piper Sandler预计2040年FSD用户购买比例达到46%:

Piper Sandler预计2040年仅FSD就将为特斯拉贡献1823亿美元营收,同时贡献90%的利润:

三、估值:2040年经营利润率达24.2%,市值4620亿美元

有了对于销量、软件收入的预测后,Piper Sandler采用DCF估值法(永续增长率2.5%、无风险收益率0.64%、加权平均资本成本8.2%),得到特斯拉的长远价值为4620亿美元,对应每股目标价2322美元。

编辑/gary