凤凰网财经《IPO观察哨》

11月21日,沪深交易所就媒体报道部分拟上市公司其业务和收入涉及核酸检测等相关话题回答记者问。

对于即将或者已经上市的核酸检测企业,沪深交易所表示,从严审核这类企业核酸检测相关业务与主营业务的关联性、相关收入的可持续性,以及剔除该等业务收入后公司是否仍满足发行上市条件等。

据了解,厦门致善生物科技股份有限公司(以下简称:致善生物)成立于2010年,大股东是厦门大学生命科学学院教授教李庆阁,此次IPO拟募集资金9.3亿元,用于分子诊断试剂和分子诊断仪器生产基地建设、仪器研发中心建设、运营管理及服务信息化系统、营销中心建设和补充流动资金。

9月6日,创业板上市委员会 2022 年第 61 次审议会议通过厦门致善生物科技股份有限公司IPO首发申请。此次IPO,致善生物的保荐机构是中信证券,保荐代表人为杨波、徐峰。

2019年至2022年上半年,致善生物营收分别为0.98亿元、3.27亿元、4.76亿元和2.48亿元,期间内增长率分别为233.26%、44.86%和8.39%。期间内,致善生物新冠类试剂产品销售收入为1.06亿元、1.82亿元和7048万元,分别占主营业务收入的32.41%、38.47%和28.56%。

如果剔除新冠检测试剂产品、运输服务及检测服务后的主营业务,2019年至2022年上半年,致善生物的营收分别为0.98亿元、1.06亿元、1.33亿元和0.83亿元,如果剔除新冠相关业务,致善生物的营收增长将会有所下滑。

值得一提的是,即便是有新冠业务相关收入,2022年上半年,致善生物的净利润增长出现了下滑,而在2020年之前,致善生物的净利润一直在1000万以下,从2020年开始,利润升至亿元级别。

此外,凤凰网财经《IPO观察哨》发现,致善生物的新冠检测产品毛利率很高,达科为的新冠病毒采样管毛利率已经降至29.65%,而致善生物的新冠类产品毛利率仍然在70%以上。尤其是2020年时,新冠检测产品毛利率79.17%,2022年上半年毛利率升至82.24%。

费用方面,致善生物2019年至2022年上半年,研发费用分别为2003.23万元、3222.93万元、4884.89万元和2155.18万元,占收入比分别为20.32%、9.81%、10.26%和8.7%。

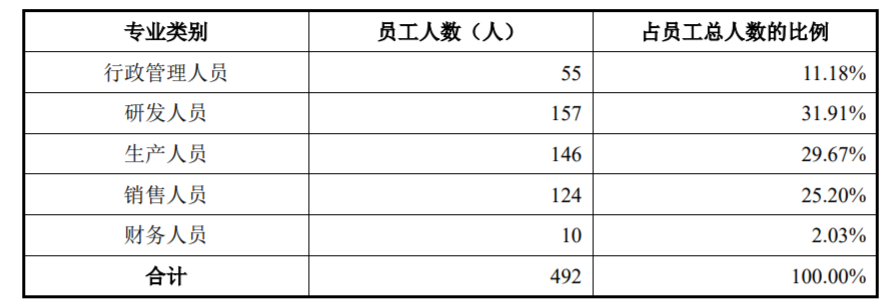

研发费用中,支出比例最高的是员工薪酬,2021年致善生物研发人员薪酬为2595.61万元,研发人数为157人,人均工资为16.53万元。

而2021年的销售费用为5333.29万元,销售人员员工薪酬为3175.29万元,销售人员124人,人均薪酬为25.61万元。

此外,凤凰网财经《IPO观察哨》还注意到,致善生物2022年上半年应收账款0.28亿元,占总营收11.30%,而2019年时,致善生物的应收账款为0.12亿元。

值得一提的是,致善生物的应收账款坏账率比较高,2019年至2021年,致善生物的应收账款坏账分别为87.6万元、76.12万元、65.58万元,其应收账款坏账率分别为7.22%、7.70%、8.00%。

此次沪深交易所宣布从严审核核酸企业IPO后,致善生物还能否成功IPO,凤凰网财《IPO观察哨》将持续关注。

详细报道:

IPO观察哨|沪深交易所高度关注核酸企业IPO 排队企业经营成色如何?